【摘要】2025年10月中焦協(xié)會(huì)員焦企綜合指標(biāo)完成情況:焦炭單位產(chǎn)品能耗121.11kgce/t���,同比降低4.55kgce/t;噸焦耗電84.28kWh��;同比降低3.96kWh����;噸焦耗新水1.44m3�����,同比增長(zhǎng)0.14m3����。

一�、國(guó)內(nèi)國(guó)際雙循環(huán)帶動(dòng)工業(yè)企業(yè)利潤(rùn)穩(wěn)定增長(zhǎng)

2025年10月��,全國(guó)固定資產(chǎn)投資環(huán)比下降1.62%�����;規(guī)模以上工業(yè)增加值環(huán)比增長(zhǎng)0.17%,同比增長(zhǎng)4.9%����;社會(huì)消費(fèi)品零售總額同比增長(zhǎng)2.9%�����;規(guī)模以上工業(yè)企業(yè)實(shí)現(xiàn)利潤(rùn)同比下降5.5%;10月末��,規(guī)模以上工業(yè)企業(yè)應(yīng)收賬款27.69萬億元����,同比增長(zhǎng)5.1%�����;產(chǎn)成品存貨6.82萬億元,增長(zhǎng)3.7%����。1-10月�,全國(guó)固定資產(chǎn)投資同比下降1.7%,規(guī)模以上工業(yè)增加值同比增長(zhǎng)6.1%��,社會(huì)消費(fèi)品零售總額同比增長(zhǎng)4.3%,規(guī)模以上工業(yè)企業(yè)實(shí)現(xiàn)利潤(rùn)同比增長(zhǎng)1.9%��,其中,黑色金屬冶煉和壓延加工業(yè)利潤(rùn)1053.2億元�,石油�、煤炭及其他燃料加工業(yè)(包含煉焦)利潤(rùn)總額為-126.3億元���,虧損額相比9月份有所增加���。

二、生鐵�����、粗鋼產(chǎn)量大幅下降,焦炭產(chǎn)量小幅增長(zhǎng)

2025年10月,焦炭產(chǎn)量4189.6萬噸��,同比增長(zhǎng)1.5%。其中鋼鐵聯(lián)合焦化企業(yè)焦炭產(chǎn)量為988.6萬噸���,同比增長(zhǎng)6.7%���,其他焦化企業(yè)焦炭產(chǎn)量為3201.0萬噸�����,同比持平��;生鐵產(chǎn)量6554.9萬噸����,同比降低7.9%���;粗鋼產(chǎn)量7199.7萬噸,同比降低12.1%���。1-10月,焦炭產(chǎn)量41905.5萬噸�����,同比增長(zhǎng)3.3%,其中鋼鐵聯(lián)合焦化企業(yè)焦炭產(chǎn)量9747.2萬噸���,同比增長(zhǎng)4.9%���,其他焦化企業(yè)焦炭產(chǎn)量為32158.6萬噸,同比增長(zhǎng)2.8%�����;生鐵產(chǎn)量71137.3萬噸,同比降低1.8%����;粗鋼產(chǎn)量81787.4萬噸���,同比降低3.9%。

三�、進(jìn)出口貿(mào)易繼續(xù)保持順差

2025年10月�����,進(jìn)出口總值為5206.3億美元����,同比降低0.3%����,環(huán)比降低8.1%�;出口總值為3053.5億美元,同比降低1.1%����,環(huán)比降低7.0%;進(jìn)口總值為2152.8億美元�,同比增長(zhǎng)1.0%�,環(huán)比降低1.5%;貿(mào)易差額為900.7億美元�����。1-10月,進(jìn)出口總值為52046.0億美元�,同比增長(zhǎng)2.7%�����,出口總值為30847.1億美元�����,同比增長(zhǎng)5.3%���,進(jìn)口總值為21198.9億美元,同比降低0.9%�����,貿(mào)易差額為9648.2億美元。

四�、焦炭出口量增價(jià)降

2025年10月��,焦炭出口72.74萬噸��,同比增長(zhǎng)49.92%�,環(huán)比增長(zhǎng)34.03%,平均價(jià)格為154.54美元/噸���,同比降低21.72%����,環(huán)比降低0.21%����;進(jìn)口我國(guó)焦炭前三名的國(guó)家是印度尼西亞����、韓國(guó)和馬來西亞�����,合計(jì)進(jìn)口焦炭49.35萬噸�,占總量的67.84%,其余20余個(gè)國(guó)家和地區(qū)進(jìn)口我國(guó)焦炭23.39萬噸�,占出口總量的32.16%。1-10月��,焦炭出口621.87萬噸,同比降低14.06%��,平均價(jià)格為167.53美元/噸,同比降低28.60%����,進(jìn)口我國(guó)焦炭前三名的國(guó)家是印度尼西亞�、日本和印度,合計(jì)進(jìn)口焦炭396.92萬噸�,占總量的63.83%���,其余40余個(gè)國(guó)家和地區(qū)進(jìn)口我國(guó)焦炭224.95萬噸���,占總出口量36.17%���。

2025年10月�,焦炭進(jìn)口12.09萬噸,同比增長(zhǎng)444.80%�����,平均價(jià)格為189.15美元/噸,同比降低29.56%�����,環(huán)比上漲0.76%��;1-10月��,焦炭進(jìn)口43.26萬噸���,同比增長(zhǎng)407.15%��,平均價(jià)格190.48美元/噸��,同比上漲23.22%����。出口我國(guó)焦炭前三名的國(guó)家是印度尼西亞����、澳大利亞和俄羅斯,合計(jì)向我國(guó)出口焦炭43.22萬噸,占總量的99.91%����,其余5個(gè)國(guó)家僅占0.09%。

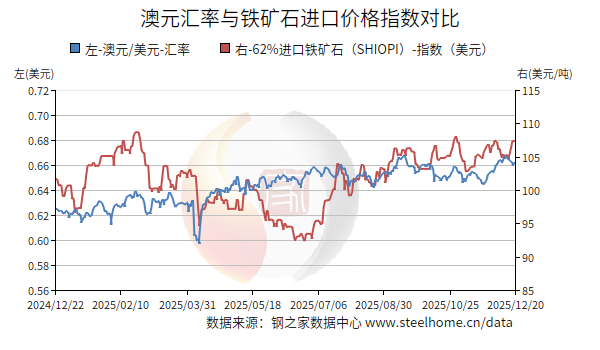

五��、煉焦煤進(jìn)口量環(huán)比下降�����,價(jià)格上漲

2025年10月��,煉焦煤進(jìn)口1059.32萬噸��,同比增長(zhǎng)6.39%���,環(huán)比降低3.02%���,平均價(jià)格為98.54美元/噸,同比降低28.65%�����,環(huán)比上漲3.29%����,向我國(guó)出口煉焦煤前三名的國(guó)家為蒙古、俄羅斯和澳大利亞���,合計(jì)向我國(guó)出口918.67萬噸���,占總量的86.72%,其余2個(gè)國(guó)家向我國(guó)出口煉焦煤140.65萬噸�,占總量的13.28%。1-10月����,煉焦煤進(jìn)口9412.44萬噸�,同比降低5.16%���,均價(jià)100.51元/噸�����,同比降低35.08%。蒙古、俄羅斯和加拿大是向我國(guó)出口煉焦煤的主要國(guó)家,占總量的87.87%�����。

六��、國(guó)內(nèi)焦化產(chǎn)品市場(chǎng)行情及簡(jiǎn)要分析

2025年10月�,生鐵和粗鋼產(chǎn)量下降幅度加大�����,焦炭產(chǎn)量本月小幅增長(zhǎng)1.5%��,上游煉焦煤供應(yīng)環(huán)比小幅下降����,國(guó)內(nèi)煉焦煤(不含蘭炭用)本月供應(yīng)量3997萬噸,同比降低1.91%�,環(huán)比降低2.03%,煉焦煤消耗量5030萬噸�,同比增長(zhǎng)0.82%��,環(huán)比降低1.08%����;1-10月份��,煉焦煤供應(yīng)(不含蘭炭用))39673萬噸��,同比增長(zhǎng)1.16%����,煉焦煤消耗量49700萬噸,同比增長(zhǎng)2.10%��。10月份��,焦炭市場(chǎng)出現(xiàn)了兩輪上漲行情��,月初為全月最低1307元/噸左右�,月中開始一輪上漲,價(jià)格在1357元/噸左右���,月末再次展開一輪上漲��,月末為1404元/噸�����,月末比月初上漲7.42%���,雖然經(jīng)歷兩輪上漲�,但全月市場(chǎng)平均價(jià)格1350元/噸�。環(huán)比僅上漲0.37%。上游煉焦煤月初價(jià)格為1246元/噸��,下旬開始逐步上漲至月末�����,月末價(jià)格為1306元/噸����。月末比月初上漲4.81%��,煉焦煤全月市場(chǎng)均價(jià)為1268元/噸�����,環(huán)比上漲4.53%。從價(jià)格上漲節(jié)奏看��,焦炭?jī)r(jià)格上漲時(shí)間早于煉焦煤���,但漲幅卻低于煉焦煤��;下游線螺價(jià)格����,環(huán)比下降4%左右��,三者價(jià)格出現(xiàn)了背離����,清晰地展現(xiàn)產(chǎn)業(yè)鏈上下游的傳導(dǎo)機(jī)制和當(dāng)前的主要矛盾�����,首先是成本推動(dòng)����,煉焦煤是焦炭的主要原料�,占焦炭成本的80%以上�����,因此��,焦化企業(yè)因利潤(rùn)下降甚至出現(xiàn)虧損��,只能向下游鋼企轉(zhuǎn)移成本以降低風(fēng)險(xiǎn);其次是需求拖累�����,產(chǎn)業(yè)鏈的終端-鋼材市場(chǎng)面臨“金九銀十”旺季不旺的窘迫����,房地產(chǎn)以及基建項(xiàng)目用鋼需求疲軟,導(dǎo)致鋼材市場(chǎng)社會(huì)庫存增加����,鋼廠在成品銷售不暢和價(jià)格下行的雙重壓力下,盈利能力也出現(xiàn)下滑��。10月份����,螺紋鋼月均價(jià)格為3283元/噸左右,較上月平均價(jià)格下降1.38%�,雖然焦炭成本在增加,但需求的疲軟使得鋼企暫時(shí)難以順暢的將增加的成本傳導(dǎo)給鋼材售價(jià)�,從而陷入了上下夾擊的困境,相信這種格局不會(huì)長(zhǎng)久下去�����。隨著冬季的到來�����,需求端會(huì)進(jìn)一步萎縮�,鋼企利潤(rùn)有可能繼續(xù)下滑。長(zhǎng)遠(yuǎn)看�����,控制成本��、合理的控制庫存應(yīng)是企業(yè)保證生產(chǎn)順穩(wěn)的基礎(chǔ)��。

2025年10月����,準(zhǔn)一級(jí)焦炭平均價(jià)格為1583元/噸,同比下降15.75%�,環(huán)比上漲3.67%,最高1820/噸���,最低1355元/噸�����;二級(jí)焦炭平均價(jià)格為1406元/噸,同比降低20.29%���,環(huán)比上漲0.5%�,最高1826元/噸�,最低1175元/噸。

2025年10月����,國(guó)際原油市場(chǎng)震蕩走低,受其影響以及下游產(chǎn)品價(jià)格下降影響���,煤焦油和粗苯價(jià)格較上月均有所下降���。煤焦油平均價(jià)格為3006元/噸,同比下降24.75%����,環(huán)比下降10.72%,最高3050元/噸���,最低2740元/噸����;粗苯價(jià)格為4538元/噸,同比下降23.71%�����,環(huán)比下降5.77%��,最高4817元/噸��,最低4202元/噸�����。

七�����、會(huì)員單位化工產(chǎn)品產(chǎn)量及技術(shù)經(jīng)濟(jì)指標(biāo)完成情況

10月份�����,上報(bào)統(tǒng)計(jì)數(shù)據(jù)的會(huì)員企業(yè)焦炭產(chǎn)量2130.61萬噸����,同比降低1.69%��,煤焦油產(chǎn)量85.87萬噸,同比降低0.39%;粗苯產(chǎn)量24.16萬噸����,同比降低0.3%;輕苯產(chǎn)量2.09萬噸��,同比增長(zhǎng)10.0%�����;硫酸銨產(chǎn)量23.03萬噸�,同比降低1.66%;甲醇產(chǎn)量39.27萬噸����,同比降低4.39%;合成氨產(chǎn)量18.86萬噸����,同比降低0.98%;苯處理量17.52萬噸���,同比降低9.47%����;煤焦油處理量37.65萬噸,同比增長(zhǎng)18.59%�����。

配煤指標(biāo)完成情況:Ad為9.81%�����,同比降低0.05個(gè)百分點(diǎn)����;St,d為0.9%����,同比升高0.02個(gè)百分點(diǎn);Vdaf為27.48%���,同比升高0.21個(gè)百分點(diǎn)�;G值為73.74����,同比降低0.23。

焦炭質(zhì)量指標(biāo)完成情況:M40為87.57%,同比提高0.06個(gè)百分點(diǎn)���;M10為5.88%����,同比降低0.08個(gè)百分點(diǎn)����;CSR為66.97%,同比提高0.38個(gè)百分點(diǎn)���;CRI為23.19%�,同比降低0.21個(gè)百分點(diǎn)�;Ad為12.71%,同比降低0.03個(gè)百分點(diǎn)����;St.d為0.81%,同比升高0.02個(gè)百分點(diǎn)�����;干熄焦率為94.05%����,同比降低1.48個(gè)百分點(diǎn)����。

化工產(chǎn)品回收率完成情況:煤焦油回收率3.12%�����,同比提高0.02個(gè)百分點(diǎn)�����,粗苯回收率0.96%�,同比持平�;輕苯回收率0.87%,同比提高0.04個(gè)百分點(diǎn)�����;硫酸銨回收率1.00%�����,同比持平�。

綜合指標(biāo)完成情況:焦炭單位產(chǎn)品能耗121.11kgce/t,同比降低4.55kgce/t;噸焦耗電84.28kWh���;同比降低3.96kWh�����;噸焦耗新水1.44m3�,同比增長(zhǎng)0.14m3����。